故人に遺産があった場合、相続した際の税金について気になっている方も多いのではないでしょうか。

「遺産相続には税金がかかるの?」「確定申告する必要はある?」といった疑問も生まれてきますよね。

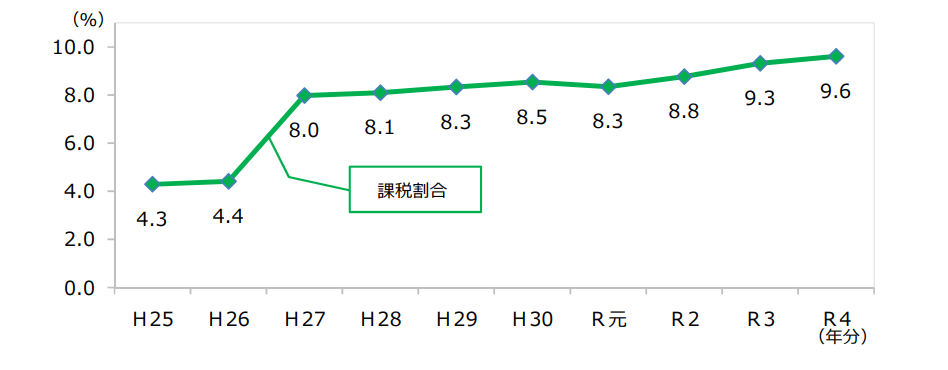

実際に、相続税が必要となる「遺産相続」は、全体のおおよそ10%未満となっています。相続税の対象とならない遺産相続が大半を占めていることがわかります。

相続税がかかるのは、一定額を超える遺産を相続した場合のみとなり、原則として「確定申告」は必要ありません。

しかし、一定額を超えても税金がかからないケースがあったり、確定申告が必要となるケースがあったりするため注意が必要です。

そこで本記事では、遺産相続で税金はかかるのか?基礎控除額を超えても税金がかからないケースや確定申告が必要となるケースについて詳しく解説していきます。

遺産相続で税金はかかるの?

遺産相続では「相続税」が発生するケースがあります。

相続税が発生する場合の「基準」となる額は、総額で「3,000万円+(600万円×法定相続人の人数)」です。

被相続人(亡くなった方)の財産を受け継ぐ際に、その取得した財産に「相続税」がかかるのは「基礎控除額を超えた場合」となります。

したがって、遺産相続において、必ずしも相続税がかかるとは限りません。

被相続人から受け継ぐ財産は、大きく2つに分けることができ、下記のようになります。

- 相続税がかかる財産

- 相続税がかからない財産

「相続税がかかる財産」の中には、不動産や預貯金・生命保険や株式などがあります。

「相続税がかからない財産」は、お墓に関係する祭祀財産をはじめ、退職手当金や生命保険金の一部も含まれます。

退職手当金や生命保険などには非課税限度額が設けられており「500万円×法定相続人の人数」においては、課税対象外となるため安心です。

下記の表を確認すると、相続税の対象となる人の割合は全相続のおおよそ9.6%となっており、2015年から急増していることがわかります。

これは、この2015年に「基礎控除額の改正」があったことが大きな要因です。

現在、日本国内において「急速なインフレ」が加速しており、不動産の価格や株式などの資産価値が高くなっています。

この「インフレ」に伴い、今後は遺産相続における相続税の申告事例が増加していくと予測できるでしょう。

基礎控除額を超えても税金がかからないケースもある

基礎控除額となる「3,000万円+6000万円×法定相続人の人数」を超えても、相続税が必要ないケースも存在しています。

- 配偶者控除

- 小規模宅地の特例

- その他の控除や特例

順番に確認していきましょう。

配偶者控除

相続税における配偶者控除とは、被相続人の配偶者が取得した「遺産の総額」が1億6,000万円または、配偶者の法定相続分の多い方までは相続税がかからないという制度。

配偶者に限り、1億6,000万円以下の遺産相続であれば、相続税が必要ないということになります。

また、相続が1億6,000万円を超えていた場合。

例えば10億円の遺産があり、配偶者と子ども(1人)の合計2人が相続人だったとします。この時、配偶者の法定相続分は「1/2」の5億円です。これは、配偶者の法定相続分となるため、1億6,000万円を超えていても相続税は発生しません。

小規模宅地の特例

小規模宅地の特例とは、被相続人(亡くなった方)が住んでいた自宅を、配偶者および同居していた親族が相続した場合に適用されます。

この時、一定の条件を満たしていれば、自宅評価額が「8割減」となる特例です。

インフレによる不動産価格の上昇に伴い、相続税の負担が大きくなっています。この負担を、少しでも軽減できるように配慮された制度です。

適用条件が複雑なため、専門家に相談するのがおすすめと言えるでしょう。

その他の控除や特例

配偶者控除・小規模宅地の特例以外にも、相続税の負担を軽くする控除や特例が存在しています。

- 未成年者控除

- 障害者控除

- 相続時精算課税制度など

未成年者控除は、法定相続人の中に「18歳未満」の方がいる場合に受けることができ、障害者控除は法定相続人の中に「障害者」がいる場合に受けることができます。

相続時精算課税制度とは、生前贈与を受けた人が「贈与税」を支払うことなく「贈与財産」と「相続財産」を合算して、相続税の計算ができる制度です。この制度によって、あらかじめ支払っていた贈与税は、相続税から控除されることとなります。

原則遺産相続で確定申告は不要

遺産相続において、原則確定申告は不要となります。

これは、相続する金額が大きくても小さくても関係ありません。

元々「確定申告」とは、その年の「所得」に対して申告するものです。遺産相続で受け取ったものは「所得」とはみなされません。

所得ではないため確定申告は不要ですが、相続財産となるので相続税の申告が必要となるのです。

ただし上記でも触れたように、遺産相続では大幅な「非課税枠」があるため、確定申告も相続税の申告も必要ないケースが多くなります。

相続人の確定申告が必要となるケース

遺産相続において、多くの場合「確定申告」も「相続税の申告」も行わないケースが多いことがわかりました。

しかし、中には確定申告が必要となるケースもあります。主な例は下記の4つです。

- 相続した不動産(賃貸物件)から家賃収入が発生した場合

- 相続した建物や土地・株式などを売却した場合

- 被相続人の事業を引き継いだ場合

- 相続した遺産を寄付した場合

ひとつずつ見ていきましょう。

相続した不動産(賃貸物件)から家賃収入が発生した場合

相続人に確定申告が必要となるケース1つ目は「相続した賃貸物件から家賃収入が発生した場合」です。

被相続人の遺産に、アパートやマンションの賃貸物件があり、それを相続すると「家賃収入」が発生します。家賃収入を得た場合には、不動産所得として確定申告しなければなりません。

相続した建物や土地・株式などを売却した場合

被相続人から相続した土地や建物・株式などを「売却」するケースも珍しくありません。

この場合、利益に対して「所得税」がかかるため、確定申告する必要があるのです。

不動産や株式を売却した翌年「3月15日」までに、確定申告を行いましょう。

被相続人の事業を引き継いだ場合

被相続人の事業を「個人事業主」として引き継いだ場合にも、確定申告を行わなければなりません。

この時、必要となるのは「事業所得の申告」です。

被相続人が事業を行っていた場合は、必ず「確定申告の控え」や「現金出納帳」「契約書」などが保管されていますので、それらを参考に手続きを行いましょう。

相続した遺産を寄付した場合

相続した財産を寄付した場合にも、確定申告するケースがあります。

ただし、寄付した際の確定申告は「義務」ではありません。

確定申告することによって、所得税の寄付金控除が適用されるため、節税効果につながるのです。

寄付金控除の対象となる寄付先には、国や都道府県・日本赤十字社や学校法人・社会福祉法人などがあります。

まとめ|遺産相続の相続税は非課税枠が大きい

本記事では、遺産相続において税金はかかるのか?基礎控除額を超えても税金がかからないケースや、確定申告について詳しく解説してきました。

遺産相続では「相続税」がかかる場合もありますが、非課税枠が大きいため、全体の「9.6%(おおよそ10人に1人)」でしか発生しないことがわかりましたね。

また、遺産を相続した場合には、原則として「確定申告」は必要ありません。ただし、相続した賃貸物件から家賃収入が発生した場合や不動産や株式を売却し、利益を得たときには確定申告しなければならないケースもあるため注意しましょう

「専門知識が多くて、遺産相続が不安」「仕事が忙しいので、信頼できる専門家に依頼したい」とお考えの方も多いのではないでしょうか。

そんな方には「相続ナビ」がおすすめです。

複雑で時間のかかる「相続に関する手続き」を、信頼・実績のある専門家が丁寧にサポートしてくれます。

相続手続きを丸ごと代行してもらえるため、ストレスなく遺産相続が進められるのも大きな魅力。

自宅に居ながら、すべての作業をオンラインで完結することができ、マイページからいつでも進捗状況を把握できるので安心です。

会員登録は無料となっていますので、気になる方はぜひチェックしてみてくださいね。

\相続でのお悩みは専門家に無料で電話相談◎/

最後までお読みいただきありがとうございました。以上、参考になると幸いです。